Revista académica de economía

con

el Número Internacional Normalizado de

Publicaciones Seriadas ISSN

1696-8352

ANÁLISE DE VIABILIDADE ECONÔMICA: UM ESTUDO APLICADO A ESTRUTURA DE CUSTO DA CULTURA DO AÇAÍ NO ESTADO DO AMAZONAS

Ercielem de Lima Barreto

ercielem29@hotmail.com

Roberto Crislon da Silva

roberto.crislon@gmail.com

Vitor Hugo Galvão Vieira

vitor.hugo.galvao.vieira@gmail.com

Heriberto Wagner Amanajás Pena (CV)

heripena@yahoo.com.br

Resumo

A produção e cultivo do açaí vêm despertando grandes interesses por conta de suas potenciais propriedades e por ter se tornado uma importante fonte de renda e emprego, levando a conquista de novos mercados, sendo este de fundamental importância para a economia local. Dessa forma, o presente trabalho a partir de uma análise de custo não somente procura identificar a cultura do açaí e sua importância econômica no estado do Amazonas, mais sim estimando e equiparando através de dados quantitativos e técnicas de juros compostos os indicadores de viabilidade econômica para a implantação de um projeto na produção de açaí com horizonte de planejamento de 10 anos para área de 1 hectare. Os indicadores financeiros mostraram em seus resultados viabilidade econômica para este modelo de produção, apontando um longo período para o retorno do investimento.

Palavras chave: Viabilidade econômica; Indicadores financeiros; Análise de custo; Juros compostos.

Abstract

The production and cultivation of acai have attracted great interest because of their properties and potential for becoming an important source of income and employment, leading to the conquest of new markets, which is of fundamental importance to the local economy. Thus, this work from a cost analysis seeks to identify not only the culture of açaí and its economic importance in the state of Amazonas, but rather by matching pricing and quantitative data of compound interest and technical indicators of economic viability for the implementation of a project in the production of açaí with a planning horizon of 10 years for the area of 1 hectare. The financial indicators showed economic viability in their results for this production model, pointing a long period for return on investment.

Keywords: economic viability, financial indicators, cost analysis, Compound Interest.

Para ver el artículo completo en formato pdf pulse aquí

Para citar este artículo puede utilizar el siguiente formato:

de Lima Barreto, Crislon da Silva, Galvão Vieira y Amanajás Pena: "Análise de viabilidade econômica: um estudo aplicado a estrutura de custo da cultura do açaí no estado do Amazonas", en Observatorio de la Economía Latinoamericana, Número 161, 2012. Texto completo en http://www.eumed.net/cursecon/ecolat/br/

1. Introdução

A região amazônica destaca-se por apresenta grande potencial no cultivo de plantas frutíferas, por conta de seu valor econômico tendo sua utilização nas populações locais e na indústria de produtos alimentícios. Dentre essas variedades de frutas destaca-se o açaí, que apresenta um mercado tradicional e consolidado, na própria região de origem e que vem crescendo para novos mercados, na medida em que a produção do açaí incorpore procedimentos, como controle de qualidade do produto, e atenda as exigências dos consumidores.

De acordo com a Empresa Brasileira de Pesquisa Agropecuária - Embrapa (2008) o açaizeiro (Euterpe oleracea Mart.) é nativo da Amazônia brasileira e o Estado do Pará é o principal centro mundial de dispersão natural dessa palmácea, sendo responsável por 85% da produção nacional. Populações espontâneas também são encontradas nos Estados do Amapá, Maranhão, Mato Grosso, Tocantins; e em países da América do Sul (Venezuela, Colômbia, Equador, Suriname e Guiana) e da América Central (Panamá). No entanto, é na região do estuário do Rio Amazonas, que se encontram as maiores e mais densas populações naturais dessa palmeira, adaptada às condições elevadas de temperatura, precipitação pluviométrica e umidade relativa do ar.

O extrativismo do açaí é uma atividade típica da agricultura familiar. É demandante de mão-de-obra e exige, sobremaneira nos maciços de igarapés, muita habilidade para o manejo e colheita dos frutos. É fonte principal de renda destes agricultores. Cerca de 80% do açaí é obtido de extrativismo, enquanto apenas 20% provêm de açaizais manejados e cultivados (BRASIL, 2006).

O açaizeiro se destaca, entre os diversos recursos vegetais, pela sua abundância e suas propriedades, além de ser a principal fonte de matéria-prima para a agroindústria de palmito no Brasil. As maiores concentrações ocorrem em solos de várzeas e igapós, compondo ecossistemas de floresta natural ou em forma de maciços conhecidos como açaizais, com área estimada em 1 milhão de hectares; ocorrendo, também, em áreas de terra firme.

Dos frutos do açaizeiro é extraído o vinho, polpa ou simplesmente açaí, como é conhecido na região. O açaí é habitualmente consumido com farinha de mandioca, associado ao peixe, camarão ou carne, sendo o alimento básico para as populações de origem ribeirinha. Com o açaí são fabricados sorvetes, licores, doces, néctares e geléias, podendo ser aproveitado, também, para a extração de corantes e antocianina.

As mais recentes pesquisas mostram o novo organograma do aproveitamento do fruto do açaizeiro. O caroço corresponde a 85% do peso total, do qual a borra é utilizada na produção de cosméticos; as fibras em móveis, placas acústicas, xaxim, compensados, indústria automobilística, entre outros; os caroços limpos na industrialização de produtos A4, como na torrefação de café, panificação, extração de óleo comestível, fitoterápicos e ração animal, além de uso na geração de vapor, carvão vegetal e adubo orgânico. A polpa representa 15% e é aproveitada, de forma tradicional, no consumo alimentar, sorvetes e outros produtos derivados (Tinoco, 2005).

O mercado de açaí, com a expansão do consumo da sua polpa para outras regiões do país e para o exterior, ocorreu um crescente interesse pela produção dos frutos, tanto por parte das populações ribeirinhas quanto pelas indústrias processadoras. Os ribeirinhos, que antes se dedicavam principalmente à extração do palmito, e à coleta do fruto para sua subsistência, comercializando um pequeno excedente, passaram a se concentrar na coleta e venda dos frutos em virtude da valorização da polpa.

Vale ressaltar que o incremento das exportações vem provocando a escassez do produto, e a elevação dos preços ao consumidor local, em função da crescente demanda, ocasionando uma pressão sobre a área explorada e criando um ambiente favorável à mudança na oferta principalmente no período da entressafra, de janeiro a junho. O reflexo imediato da valorização do produto resultou na expansão de açaizais manejados, em áreas de várzeas, e estimulou a implantação de cultivos racionais em terra firme, com a implementação de alternativas de exploração sustentável, fazendo o uso de inovações tecnológicas no processo de produção.

Daí a importância de se realizar um estudo neste âmbito, com o objetivo de analisar a viabilidade econômica da produção de açaí, em virtude de seu crescimento, sendo este uma oportunidade de negócio que dinamiza a economia local e regional, destacando seus custo/benefício do ponto de vista financeiro e econômico, a fim de dar base para maiores estudos e investimentos na área.

Para tanto, no estudo foi analisada a viabilidade econômica do plantio comercial de açaí no estado do Amazonas, relacionado à implantação do açaizeiro (Euterpe oleracea Mart.) em área de terra firme, referente a 1(um) hectare(ha), utilizando dados quantitativos em relação aos custos de implantação e manutenção da produção, através dos índices econômicos, destacando o Valor Presente Líquido e o anualizado, juntamente com a Taxa Interna de Retorno, o Índice de Lucratividade Líquida, o Retorno Adicional sobre o investimento e o Retorno de Investimento para a obtenção dos resultados.

2. Fundamentação Teórica e Principais Indicadores de Avaliação de Investimentos

Contador (1981) destaca que a análise de viabilidade envolve aspectos restritos ao interesse do investidor (ponto de vista privado). Entretanto, a viabilidade pode ser analisada também de modo mais amplo, pela ótica da sociedade (ponto de vista social ou econômico).

A análise financeira de indicadores de investimentos para Neves (2002) refere-se à avaliação ou estudo da viabilidade, estabilidade e lucratividade de um negócio ou projeto. Engloba um conjunto de instrumentos e métodos que permitem realizar diagnósticos sobre a situação financeira de uma empresa, assim como prognósticos sobre o seu desempenho futuro.

Para que o analista possa verificar a situação econômico-financeira de uma empresa, torna-se fundamental o recurso a alguns indicadores, a partir da projeção de fluxo de caixa, os principais indicadores de viabilidade econômica são calculados, sendo que os mais utilizados são o Valor Presente Líquido e anualizado, Taxa Interna de Retorno, Índice de lucratividade líquida, ROIA e Payback, que:

Apresentam uma vantagem, não só de tornar mais precisa a informação, como também de facilitar comparações, quer para a mesma empresa, ao longo de certo período de tempo, quer entre empresas distintas, num mesmo referencial de tempo. Contudo, convém salientar que os índices de avaliação de investimentos apenas constituem um instrumento de análise, que deve ser complementado por outros tantos. Com efeito, a análise de indicadores, fornece apenas alguns indícios que o analista deverá procurar confirmar através do recurso a outras técnicas (MOREIRA, 1997).

Os índices de avaliação de investimentos no setor agrícola são de grande importância para os investidores em relação à tomada de decisão, porém servem apenas como uma previsão ou parâmetro para saber a viabilidade de um projeto, já que não representa plenamente a realidade, isso é decorrente do fato de o investimento agrícola estar sujeito a grande variabilidade em seu retorno, uma vez que os produtos agrícolas estão sujeitos a grandes oscilações de oferta e, consequentemente, de preços.

2.1. O Valor Presente Líquido – VPL

Na visão de Martins (2002) é considerada uma sofisticada técnica de análise de orçamento de capital, exatamente por considerar o valor do dinheiro no tempo. Utilizando-se essa técnica tanto as entradas quanto as saídas de caixa são traduzidas para valores monetários atuais. Dessa forma, podem ser comparadas ao investimento inicial, que está automaticamente expresso em termos monetários atuais.

Valor Presente Líquido é a relação de todos os investimentos realizados e retornos obtidos, calculados em cima de uma taxa de juros e somando-os algebricamente. Este valor é considerado em constantes positivas e negativas. Valores negativos indicam um VPL sem níveis de atratividade sendo um valor com retorno abaixo do mínimo esperado. Para investimentos que obterem um VPL positivo é considerado um projeto com um índice bom de atratividade (Batalha, 2007).

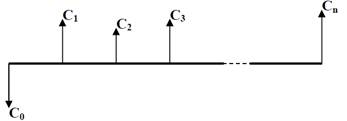

De acordo com Montevechi (2005) o Valor Presente Líquido de uma proposta de investimento é a soma algébrica, na data zero, dos saldos dos fluxos de caixa descontados à Taxa Mínima de Atratividade, como representado na figura 1:

Figura 01. Exemplo de Representação Gráfica de Fluxos de Caixa Descontados. Fonte: ABREU, 1982.

Onde:

C0= Valor inicial do investimento

Ci= Valor dos saldos dos fluxos de caixa descontado; i= 1,2,3,n

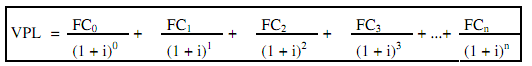

Motta e Calôba (2002) conceituam o VPL descontado como a soma algébrica de todos os fluxos de caixa descontados para o instante presente (t = 0), a uma dada taxa de juros (i).

Figura 02. Equação para Cálculo do VPL. Fonte: ABREU, 1982.

Onde:

FC0, FC1, FC2, FC3, FCn: representam os retornos gerados, o valor das entradas do fluxo de caixa;

i: taxa, concebe o que a empresa espera do investimento, ou seja, a taxa mínima de atratividade do investimento, a fim de avaliar se as entradas proporcionam um VPL positivo.

Ao analisar o VPL Montevechi (2005) ressalta que quando o VPL encontrado é positivo, o projeto é aceito, já que a empresa obterá um retorno maior do que seu custo de capital. Com isto estaria aumentando o valor de mercado da empresa e, consequentemente, a riqueza de seus proprietários. Do contrário se for negativo deve-se rejeitar o projeto, pois significa que o investimento não é economicamente atrativo, já que o valor presente das entradas de caixa é menor do que o valor presente das saídas de caixa. Se o VPL for igual a zero, o investimento é indiferente, pois o valor presente das entradas é igual ao valor presente das saídas de caixa.

Para Martins (2002) o VPL apresenta algumas vantagens e desvantagens, citadas abaixo:

Vantagens:

- Facilidade de cálculo, mas apenas uma vez conhecida uma taxa de atualização apropriada.

- Conceitualmente mais perfeito e complexo que o período de retorno uma vez que considera a totalidade dos fluxos assim como o custo de oportunidade do capital utilizado.

- Considera o valor do dinheiro no tempo

- Evidencia uma noção do risco envolvido

Desvantagens:

- É normalmente problemática a determinação segura da taxa de atualização mais apropriada, sendo este um inconveniente tanto mais importante uma vez que o VPL é muito sensível à taxa utilizada.

- O pressuposto da constância no tempo da taxa de atualização pode não ser realista, pois o custo do capital da empresa varia no tempo, assim como as taxas para as aplicações alternativas variam no tempo com as condições dos mercados financeiros.

- O pressuposto de que os fluxos intermédios serão reinvestidos ou financiados à mesma taxa pode não ser realista, pois depende das condições futuras do mercado de capitais assim como das alternativas de investimento que poderão surgir no futuro.

- O método não é conclusivo quando é aplicado a projetos alternativos com vidas econômicas substancialmente diferentes.

2.2. A Taxa Interna de Retorno – TIR

Segundo Graça et al (2000) a Taxa Interna de Retorno – TIR é o procedimento mais popular para análise de rentabilidade de projetos de investimento. A TIR é a taxa de retorno onde o VPL se iguala a zero. De outra forma, a TIR é a taxa de desconto que faz o VPL de um fluxo de caixa antecipado igualar-se aos custos do projeto e representa o retorno intrínseco do projeto, independente das taxas de juros do mercado.

Casarotto Filho e Kopittke (2000) define a taxa interna de retorno de um fluxo de caixa a taxa para a qual o valor presente líquido do fluxo é nulo. De acordo com o mesmo autor a TIR pode ser usada para analisar a dimensão de retorno como também para analisar a dimensão do risco. Na dimensão de retorno ela pode ser interpretada como um limite superior para a rentabilidade de um projeto de investimento. Porém essa informação só é relevante se, para o projeto em análise, não se souber qual o valor da TMA.

Graça et al (2000) explica que ao final dos cálculos se a TIR for maior que a TMA o projeto é economicamente viável indicando que há mais ganhos investindo-se no projeto do que na TMA. Caso contrário se menor do que a Taxa Mínima de Atratividade o investimento não é economicamente atrativo, pois seu retorno é superado pelo retorno de um investimento com o mínimo de retorno e se for igual à Taxa Mínima de Atratividade o investimento está economicamente numa situação de indiferença.

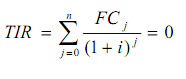

A fórmula para calcular a TIR é apresentada abaixo:

Equação (1)

Equação (1)

Onde:

TIR: Taxa interna de retorno;

FCj: Fluxo de caixa líquido no momento i;

n: Duração do projeto;

Entre vários investimentos, o melhor será aquele que tiver a maior Taxa Interna de Retorno Matematicamente, a Taxa Interna de Retorno é a taxa de juros que torna o valor presente das entradas de caixa igual ao valor presente das saídas de caixa do projeto de investimento. A TIR é a taxa de desconto que faz com que o Valor Presente Líquido (VPL) do projeto seja zero. Um projeto é atrativo quando sua TIR for maior do que o custo de capital do projeto (Motta e Calôba, 2006).

É importante ressaltar que nem sempre a TIR é capaz de calcular corretamente o retorno dos projetos analisados. Isso pode acontecer quando ela é empregada no cálculo de projetos de investimento não convencionais (onde há inversão no sinal do fluxo de caixa do projeto por mais de uma vez), como comenta Neto (2008).

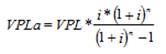

2.3. Valor Presente Líquido Anualizado – VPLa

De acordo com Gonçalves (2004) o VPLa tem a mesma interpretação do VPL e representa a expectativa de ganho do projeto distribuído em valores equivalentes anuais.

Em algumas situações que envolvem projetos de longo prazo, como é o caso da exploração do açaí, o VPL não se apresenta como um bom parâmetro de interpretação. Em um longo período de execução torna-se mais adequado uma informação de ganho por período, na maioria dos casos, anualmente. Tem-se então que o retorno observado no VPL pode ser distribuído ao longo do tempo, através de uma série uniforme.

Segundo Souza (2004) é mais fácil para o decisor raciocinar em termos de ganho por período(análogo ao conceito contábil de lucro por período) do que em termos de ganho acumulado ao londo de diversos períodos.

A fórmula para o cálculo do VPLa é apresentada a seguir:

Equação (2)

Equação (2)

O VPLa apresenta o ganho por ano, ou seja, usa-se uma série uniforme equivalente para representar o ganho do projeto. A vantagem do VPLa em relação ao VPL é que ele permite comparação mesmo para projetos com horizontes de planejamento distintos. A informação do VPLa permite melhor avaliação da magnitude do ganho para efeito de classificação como alto, médio ou baixo (MOTTA, 2002).

O mesmo autor ressalta que a deficiência comum do VPL e do VPLa para expressar o retorno do investimento reside no fato de ambos o expressarem em valores monetários absolutos e não em valores relativos, como é usual no mercado.

2.4. Índice de Lucratividade Líquida – ILL

Weston (2000) ressalta a importância do Índice de Lucratividade Líquida (ILL) que é medido pela relação entre o valor atualizado dos fluxos operacionais líquidos de entrada de caixa e os de saída de caixa (investimentos), ou seja:

![]() Equação (3)

Equação (3)

Onde:

VP = Valor Presente ou atualizado dos fluxos de caixa;

I0 = Investimento inicial do Projeto.

Esse parâmetro indica que, para cada $1 aplicado em determinado investimento, quanto a empresa apurou de retorno, expressos todos os resultados em valores atualizados pela taxa mínima de atratividade. Quando o índice de lucratividade líquida for superior a 1,0 indica um valor presente liquido maior que zero, revelando ser o projeto economicamente atraente. Em caso contrário, ILL menor que 1,0 tem-se um indicativo de desinteresse pela alternativa, a qual produz um valor atualizado de entrada de caixa menor que o de saída, VPL negativo (ABREU, 1982).

2.5 Retorno Adicional sobre o Investimento e o Índice Benefício/Custo

Para Motta (2002) é a melhor estimativa da rentabilidade para um projeto de investimento, representa, em termos percentuais, a riqueza gerada pelo projeto. O ROIA é o análogo percentual do conceito de Valor Econômico Agregado (EVA), que é uma metodologia que mede a real lucratividade de uma empresa,

Valor Econômico Agregado é o que os economistas chamam de custo de oportunidade, significa que um negócio tem que produzir um retorno mínimo, sobre o capital nele investido. Este custo de capital, ou taxa de retorno exigido, aplica-se ao capital-próprio assim como o endividamento (LUNG, 2005).

De acordo com Kreuz (2003) o ROIA nada mais é do que um ajuste do IBC para um horizonte mais convencional (ano) e, nesse caso, representa a melhor estimativa de rentabilidade anual do projeto além da remuneração propiciada pela TMA. O Índice Benefício/Custo representa, para todo o horizonte de planejamento, as expectativas de ganho por unidade capital investido no projeto em relação ao que se teria auferido se essa unidade de capital tivesse sido aplicado à TMA.

O IBC é uma estimativa da rentabilidade do projeto para todo o horizonte de planejamento. A hipótese implícita no cálculo do IBC é que os recursos liberados ao longo da vida útil do projeto são reinvestidos à TMA. Possui em comum com o VPL, a característica indesejável de expressar a rentabilidade em relação a todo o horizonte de planejamento do projeto (KASSAI, 2000).

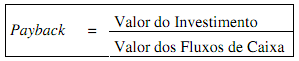

2.6 O Retorno do Investimento – PAYBACK

Um dos métodos, que é muito utilizado, e que possui limitações do ponto de vista conceitual é o PAYBACK ou método do tempo de recuperação do investimento. O método do PAYBACK consiste simplesmente na determinação do número de períodos necessários para recuperar o capital investido, ignorando as consequências além do período de recuperação e o valor do dinheiro no tempo. Normalmente é recomendado que este método seja usado como critério de desempate, se for necessário após o emprego de um dos métodos exatos (PAMPLONA, 1999).

Considerado por Casarotto Filho e Kopittke (2008) o principal método não exato, mede o tempo necessário para que o somatório das parcelas anuais seja igual ao investimento inicial. Genericamente pode-se dizer que registra o tempo médio para os fluxos de caixa se equiparar ao valor do investimento. E pode ser representado de acordo com a sentença abaixo:

Equação (4)

Equação (4)

Segundo Souza (2004) esse indicador em contextos dinâmicos, como o de economias globalizadas, assume importância no processo de decisões de investimentos, e já que a tendência é de mudanças contínuas e acentuadas no cenário atual da economia, não se pode esperar muito para recuperar o capital investido sob pena de se alijar das próximas oportunidades de investimentos.

Resumindo o payback pode ser analisado em vários padrões de tempo em dias meses ou anos, e nesse período todo lucro será subtraído do investimento, visualizando em quanto tempo o investimento será pago (Kassai et al., 2000).

Souza (2004) ressalta que um detalhe muito importante dessa metodologia é que ela utiliza os fluxos de caixa nominais do projeto, de forma que o valor que o dinheiro possui no tempo não é levado em conta na análise.

3. Estudo de Caso

O presente trabalho utilizou dados da estrutura produtiva da cultura do açaí no estado do Amazonas e efetuou avaliação técnica da implantação/exploração de 1(um) hectare (ha), com orçamento para a espécie considerada neste estudo, Euterpe oleracea Mart., com as medidas técnicas de espaçamento 5,0 m x 4,0 m(20m²) com aproximadamente 500 plantas/ha, cada uma produzindo em média 20 kg de frutos/ano. Os resultados foram separados por unidades produtivas e seguem abaixo. A análise dos fluxos de caixa do projeto foi submetida a uma taxa de 10% a.a para a unidade.

3.1. Investimentos Totais para Implantação

Para implantação do projeto proposto, foi necessária a realização de investimentos na ordem de R$ 7.425,25 em recursos (Figura 04). Deve-se notar que não foi levada em consideração a aquisição da terra, indicando que o projeto foi elaborado a partir de uma situação onde o investidor já havia adquirido a terra para plantio.

3.2. Custos Operacionais para Manutenção e Condução

A figura 05 descreve os itens necessários à manutenção do plantio, como a mão-de-obra tanto direta quanto indireta necessária para plantio e tratos culturais, este incluído no item diversos por falta de maiores informações da fonte, onde fora coletadas as mesmas. Os cálculos para dia homem (DH), com um turno de trabalho de 8 horas diárias, foram estipulados em base ao rendimento operacional do trabalhador rural.

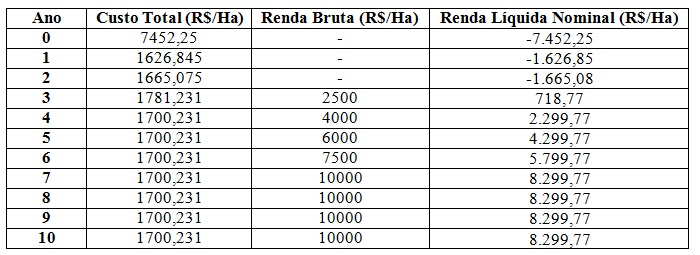

3.3. Fluxo de Caixa Descontado

O Fluxo de Caixa Descontado foi gerado a partir da fixação das despesas e das estimativas de receitas como representado abaixo na figura 06:

Figura 06 - Representação dos Fluxos de Caixa Descontados do Projeto do Plantio do Açaí em uma área de 1 ha no Estado do Amazonas. Fonte: Autoria Própria.

Figura 06 - Representação dos Fluxos de Caixa Descontados do Projeto do Plantio do Açaí em uma área de 1 ha no Estado do Amazonas. Fonte: Autoria Própria.

Para estimativa das receitas, projetou-se uma produção de 2500 kg/ha no quarto ano (onde se inicia a colheita do fruto), 4000 kg/ha no 5°ano, 6000 kg/ha no ano 6°, 7500 kg/ha no ano 7° e a partir do ano 8° uma constante de 10000 kg/ha, estimando uma receita líquida na ordem de R$ 8.300,00, quando é atingido o pico da produção (8° ano), até o fim do projeto, estipulado em 10 anos. O preço do kg do açaí foi estimado em R$ 1,00, considerando uma média na venda no período de safra das chamadas “latas”, contendo cada uma 15 kg, por R$ 15,00. A estabilização das despesas se dará a partir 5° ano.

4. A Viabilidade Econômica para a Produção de 1 hectare

Ao optar pelo investimento no agronegócio no ramo da fruticultura, mais especificamente na plantação de açaí, as expectativas são que o produtor recupere os investimentos efetuados, ou seja, o VPL, que mede a riqueza gerada por um determinado ativo a valores atuais, foi positivo, e acima do que teria recebido se esse capital tivesse sido aplicado no mercado financeiro a 10% ao ano, em valores monetários o Valor Presente Líquido calculado foi a importância de R$ 12.597,97 (doze mil e quinhentos noventa e sete e noventa reais). É importante destacar que esse é um retorno para 1 ha de terra e para um horizonte de 10 anos, isto é, a terra ficará imobilizada por 10 anos e, só depois desse período, poder-se-á pensar em outro uso alternativo para a mesma.

A TIR define um limite para a variação da TMA. Enquanto a TMA (estimada em 10% ao ano) permanecer inferior à TIR (24 % a.a), as expectativas são que haja mais ganho em se investir no projeto do que deixar o dinheiro aplicado recebendo a TMA aplicado no mercado a 10% ao ano do que investi-lo no cultivo de 1 hectare do agronegócio açaí. O resultado sinaliza para um risco financeiro baixo para esse agronegócio.

Com relação à atualização dos fluxos de caixa futuro e a sua relação com o investimento inicial, de acordo com os cálculos o Índice de Lucratividade Líquida retornou um valor de 1,69, isso significa que para cada 1 unidade monetária investida, houve uma adição de R$ 0,69 , um dos critérios que torna o projeto economicamente viável já que o ILL é maior que 1(um), desse modo multiplica o valor do investimento e a riqueza advinda do plantio do açaí.

Outro indicador é o VPLa que representa a expectativa de ganho do projeto distribuído em valores equivalentes anuais, para o empreendimento estudado os rendimentos anuais durante a vida útil do projeto foi de R$ 2050,26 descontados a taxa vigente de 10 % a.a.

O ROIA, obtido através do IBC (indicador que mede a estimativa da rentabilidade do projeto para todo o horizonte de planejamento) calculado que foi de 1,71, representa as expectativas quanto à rentabilidade anual desse agronegócio. O ROIA está estimado em 5,39% ao ano (ou 0,45% ao mês) além do que se teria obtido se o capital tivesse sido aplicado no mercado financeiro a 10% ao ano. Este resultado evidencia que a rentabilidade desse investimento não é expressiva e pode pensar se que esse patamar de rentabilidade funcione como estímulo à busca de novos posicionamentos competitivos e/ou novos arranjos produtivos.

O valor encontrado para o agronegócio açaí sinaliza para um risco considerado um pouco elevado de não recuperação do capital investido, haja vista o período do empreendimento de 10 anos, e o payback após consumir 80% do tempo total. A produção em 1 ha leva muito tempo para cobrir custos iniciais e dificulta a multiplicação da riqueza.

5. Resultados e Discussões

De acordo com os dados e as informações levantadas no presente trabalho observou-se que é de grande importância a análise da viabilidade econômica, no que diz respeito a produção de produtos locais, como o caso do açaí apresentado, pois as informações levantadas contribuem para um posicionamento diante de que tipo de investimento seria viável ou não realizar.

O interesse pela implantação da produção de frutos tem se dado pelo fato do açaí, antes destinado totalmente ao consumo local, ter conquistado novos mercados e se tornado em importante fonte de renda e de emprego. Segundo o Ministério da Agricultura, Pecuária e Abastecimento a venda da polpa congelada, para outros Estados brasileiros, vem aumentando significativamente com taxas anuais superiores a 30%, podendo chegar à cerca de 12 mil toneladas. As exportações de polpa ou na forma de mix, para outros países, ultrapassam a mil toneladas por ano.

Dessa forma, analisou-se o valor presente líquido (VPL) que gerou uma riqueza de R$ 12.597,97 durante a vigência do projeto (10 anos), mostrando por sua vez viabilidade na execução do projeto para cada unidade de produção de um hectare, em relação a Taxa Interna de Retorno(TIR) atingida de 24% a.a., demonstra que cobriu os custos de oportunidade, ou Taxa Mínima de Atratividade(TMA) de 10% a.a. assim reforçando agora na forma de um valor percentual, não mais em um índice monetário, a viabilidade do projeto indicando que a rentabilidade, por período, é maior do que a rentabilidade mínima exigida para o produtor rural.

O incentivo a produção da cultura do açaí para 1 ha é desaconselhável porque produz uma renda de R$ 2050,26 por ano na média de cada unidade de produção de 1 ha, ou seja, uma renda média mensal de apenas R$ 170,86 garantindo apenas a subsistência dos produtores rurais envolvidos na produção, além de outros indicadores que dificultariam a sustentabilidade da produção, entre os quais o Payback em aproximadamente 8 anos, comprometendo parte dos rendimentos e consumido quase 80 % da vida útil do projeto , que é de 10 anos, para liquidar o investimento inicial, ainda que este não seja considerado elevado, mas para a condição de produtor a renda é significativa.

O estudo comprovou que o projeto é viável em uma estrutura de produção de um hectare, porém no período de 10 anos estipulado pelo projeto, mostrou uma demora para que o valor do investimento inicial seja ressarcido, além do baixo retorno mensal médio gerado, o que dificultaria a sustentabilidade da produção.

6. Referencial Bibliográfico

ABREU, Paulo F. Simas P. de & STEPHAN, Christian. Análise de Investimentos. Rio de Janeiro, Editora Campus, 1982.

BAUMGRAT, Anderson. Estudo da viabilidade econômica da produção de pupunha para palmito irrigada por gotejamento no Núcleo Rural Rio Preto – Planaltina – DF. Trabalho apresentado, como parte das exigências para a conclusão do curso de Agronomia Brasília, 2009.

BLANK, Leland T. Engenharia Econômica. Tradução José Carlos Barbosa dos Santos. São Paulo: McGraw-Hill, 2008.

BRASIL, Ministério da Agricultura, Pecuária e Abastecimento. Embrapa Amazônia Oriental. Sistema de Produção do Açaí. Vol. 4 - 2ª Edição Dez./2006.

CASAROTTO FILHO, Nelson C.; KOPITTKE, Bruno H. Análise de Investimentos. 10 ed. São Paulo: Atlas, 2008.

CASAROTTO, Filho Nelson. Análise de Investimentos: matemática financeira, engenharia econômica, tomada de decisão, estratégia empresarial. 9 ed. São Paulo: Atlas, 2000.

CONTADOR, C. R. Avaliação Social de Projetos. São Paulo: Atlas, 1981.

EMPRESA BRASILEIRA DE PESQUISA AGROPECUÁRIA (EMBRAPA). Linhas de ação – Alimentos – Fruticultura. Disponível em: <http://www21.sede.embrapa.br/linhas_de_acao/alimentos/fruticultura/fruticultura_10/mostra_documento>. Acesso: 22/11/2011. Apresentação: Potencial de mercado de frutas da Amazônia. Disponível em:<http://www.cpatu.embrapa.br/eventos_realizados/frutasamazonia.pps>. Acesso: 20/11/20011.

FILHO, João Luiz Veiga Silva. Análise Econômica da Produção e Transformação em ARPP, dos Frutos de Euterpe edulis mart. em Açaí no Município de Garuva no Estado de Santa Catarina. Dissertação apresentada como requisito parcial à obtenção do título de Mestre em Agroecossistemas, UFSC. Santa Catarina, 2005.

GONÇALVES, Mozart. Avaliação de Investimento em Reflorestamento de Pinus Sob Condições de Incerteza. Dissertação apresentada como requisito parcial para a obtenção do Grau de Mestre em Ciência e Métodos Numéricos de Engenharia, UFSC. Curitiba, 2004.

GRAÇA, L. R., RODIGHERI, H. R. CONTO, A. J. Custos florestais de produção: conceituação e aplicação. Documentos, 50. Colombo: Embrapa Florestas, 2000.

KASSAI, J.R. et al. Retorno de Investimento: abordagem matemática e contábil do lucro empresarial. 2. ed. São Paulo: Editora Atlas, 2000.

KREUZ, C. L. et al. Análise de clusters e estratégias competitivas para agronegócios: o caso da produção de Maçã no Sul do Brasil. In: ASAMBLEA ANUAL CLADEA, 2003, Lima. Anais. Lima: Cladea, 2003a CD-ROM.

MARTINS, Carlos. Plano de Negócios: Análise de Investimentos. Disponível em:< http://www.carlosmartins.com.br/_bizplan/bizplan24.htm>. Acesso em: 10/11/2011.

MONTEVECHI, José Arnaldo Barra. Análise de Investimentos em Situações de Incerteza. Trabalho Apresentado como Nota Parcial do Curso de MBA da UFSC. Santa Catarina, 2005.

MOREIRA, José António Cardoso. Análise Financeira de Empresas: da teoria à prática. Porto: Associação da Bolsa de Derivados do Porto, 1997.

MOTTA, C. S; SOUZA, A. KREUZ, C. L. Análise de empreendimentos florestais (pinus) como alternativa de renda para o produtor rural na região dos Campos de Palmas. Revista de Administração da UFLA, Lavras, 2004.

MOTTA, Regis R; CALÔBA, Guilherme M. Análise de Investimentos. São Paulo: Atlas, 2002.

NETO, A.A. Finanças Corporativas e Valor. São Paulo, 2008.

NEVES, João Carvalho das. Análise Financeira. Lisboa: Editora, 2002.

OLIVEIRA, Tânia Carvalho de Caracterização, Índices Técnicos e Indicadores de Viabilidade Financeira de Consórcios Agroflorestais. Rio Branco, 2009.

PAMPLONA, Edson de Oliveira; Engenharia Econômica I, Notas de Aula. Disponível em:< http://www.iepg.unifei.edu.br/arnaldo/download/Apostee1.PDF>. Acesso em: 09/11/2011.

SANTANA, A. C. Elementos de economia, agronegócio e desenvolvimento local. Série Acadêmica. 01. Belém- GTZ- TUD- UFRA. 2005.

SOUZA, Alceu. Decisões financeiras e análise de investimentos: fundamentos, técnicas e aplicações. 5 ed. São Paulo: Atlas, 2004.

STROHHECKE, Fernando Maders. Análise da viabilidade econômica de um empreendimento imobiliário. Ijuí, 2010.

SUPERINTENTÊNCIA DA ZONA FRANCA DE MANAUS (SUFRAMA). Projeto: Potencialidades regionais – estudo de viabilidade econômica: Açaí. Disponível em:<www.suframa.gov.br/publicacoes/proj_pot_regionais/sumario/acai.pdf>. Acesso em: 23/11/2011.

TINOCO, A. C. Açaí amazônico: novas perspectivas de negócio. Belém, PA: Embrapa Amazônia Oriental, 2005. 1 CD-ROM. Trabalho apresentado no Workshop Regional do Açaizeiro: pesquisa, produção e comercialização, Belém, PA, 2005.

WESTON, J. Fred; BRIGHAM, Eugene F. Fundamentos da Administração Financeira. São Paulo: Makron Books, 2000.